《戴珍珠耳环的少女》

上个月,达·芬奇作品《救世主(Salvator Mundi)》以4.503亿美元总价格成交。4位买家通过电话,一位场内买家在佳士得拍卖行洛克菲诺中心总部竞拍这幅“男版蒙娜丽莎”。当价格竞拍到1.6亿美元时,算上12.5%的佣金,总价已超过了2015年毕加索《阿尔及尔女人》,这是当时公开拍卖价格最高的艺术品。当价格拍到2.67亿美元时,这幅肖像总价超过了对冲基金经理肯·格里芬去年花3亿美元购买的威廉·德·库宁作品《交汇处(Interchange)》,该作品为非公开交易艺术品价格之最。

2005年,两位专注于老艺术大师作品的交易商亚历山大·帕里什和罗伯特·西蒙在路易斯安那州的一个地区拍卖会上,以不到1万美元拍得《救世主》。12年总增长率为4.5万倍,年化增长率为不可思议的144%!

当然,帕里什和西蒙并未持有12年。该画最近一次交易是在2013年5月,由瑞士商人伊夫·布维尔以8000万美元的价格购得,他立刻转手以1.275亿美元卖给俄罗斯亿万富翁德米特里·雷波洛夫列夫。说来有趣,布维尔是雷波洛夫列夫的艺术顾问。这个顾问费收得够高,两人因此事反目成仇,闹上法庭。

雷波洛夫列夫正是此次拍卖的卖家。四年半时间,该画从1.275亿美元涨到4.5亿美元,年化增长率为32.3%。那么,撇开《救世主》这个特例,一般艺术品的收藏与投资的长期收益究竟如何?

两位欧洲学者研究了1900年至2012年期间艺术品的价格走势,发现在此期间艺术品按英镑计算的年化名义收益率为6.4%,扣除通胀后的实际收益率为2.4%。同期英国短期国债、债券、股票、黄金年实际收益率分别为0.9%、1.5%、5.2%和1.1%。投资艺术品的长期平均毛收益率要高于短期国债、债券和黄金,但显着低于股票。

影响艺术品投资的收益可从供给和需求两方面来看。通常,艺术品,特别已故艺术家的作品总供给是恒定的,但上市流通的作品数量是可以波动的。1987年,梵高的“向日葵”以当时的天价3990万美元成交。这促使了其他梵高作品的上市流通。

艺术品需求受世界财富增长与分配、审美品位等因素的影响。1796年,在阿姆斯特丹的一场拍卖会上,一种海螺贝壳以299荷兰盾的价格拍卖成功,而荷兰黄金时代绘画大师约翰内斯·维米尔的《读信的蓝衣女人》只以不到贝壳七分之一的价格出售。当时富有的荷兰收藏家狂热追捧奇异贝壳,但这种热爱随时间的推移而慢慢消退。反观维米尔,在十九世纪五六十年代前,艺术历史文献对他几乎没有任何记载。在1881年,他最伟大的作品《戴珍珠耳环的少女》以不到两个盾的价格卖出。但到了二十世纪后期,维米尔成了非常受欢迎的艺术家,他的画如今成了无价珍宝。

评价任何投资机会的好坏不能只看收益,还要看风险、交易成本、持有成本和流动性等因素。如果我们用标准方差(波动性)来衡量艺术品的风险,则艺术品在1900年至2012年期间的波动性为13.2%。同期英国债券和股票波动性分别为11.9%和21.6%。貌似艺术品投资的风险要低于股票投资。但标准方差低估了艺术品投资的实际风险。原因之一是对像艺术品这样不常交易品种的价值评估往往具有黏性,不像股价每分每秒都在波动。如果采用科学计量方法,艺术品投资的实际风险和股票投资并无多大区别。

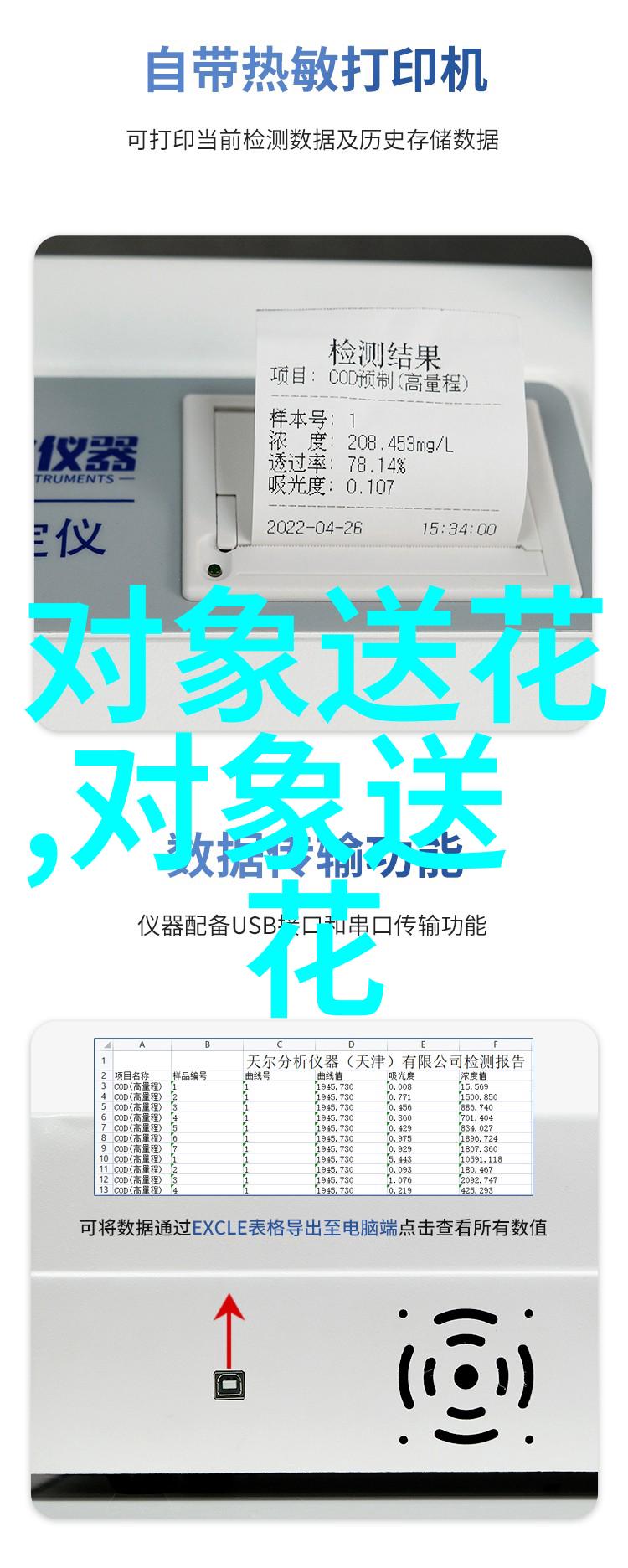

艺术品交易成本很高,佳士得拍卖行收取12.5%的拍卖佣金,如加上中介或艺术顾问费,交易成本会轻易超过20%。艺术品,特别是高端艺术品的流动性差。拍卖行一般一年举行两次大型拍卖会,他们需要时间来鉴别艺术品的真伪,修复残缺部分,准备拍卖目录。对那些私下交易的艺术品,其流动性更差。艺术品的持有成本也相对较高,很多艺术品对储存的温度、湿度、亮度都有要求。高价的艺术品往往还需要购买高昂的保险。

投资艺术品还有买到赝品的风险。即使像佳士得、苏富比这样的拍卖行也会受骗。2014年,佳士得和苏富比几乎同时拍卖法国后印象派画家保罗·高更的同一件作品。很显然,其中一件必定是赝品。

既然艺术品投资长期收益一般,风险又不低,流动性差,各种成本又高,那为什么超级富豪们还这么热衷于投资艺术品呢?一个原因是炫富心理。在任何时间节点,只能有一个人拥有世上最昂贵的艺术品。这不单单是一次奢侈的购买行为,更是登上社会经济地位顶峰的鉴证。另一个原因可能是真心热爱艺术品。对一些收藏家来说,那种拥有独特、美轮美奂艺术品所带来的“心理收益”的愉悦和享受是无法言表的。